### معاملات اسپات در بازار ارزهای دیجیتال:

معاملات اسپات در بازار ارزهای دیجیتال به خرید و فروش فوری ارزها با نرخ فعلی بازار میپردازند. در خرید، معاملهگر ارز دیجیتال مورد نظر خود را با حجم مشخصی و به نرخ فعلی بازار خریداری میکند. در فروش، معاملهگر ارز دیجیتال را با حجم مشخصی به نرخ فعلی بازار به فروش میرساند.

### مراحل خرید:

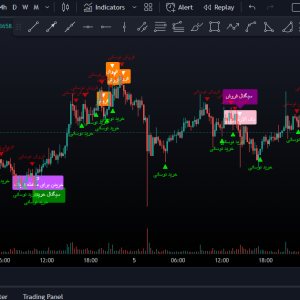

1. **تحلیل بازار:**

– تحلیل بازار ارزهای دیجیتال به منظور شناسایی شرایط مناسب برای ورود به معامله.

2. **تعیین حجم معامله:**

– مشخص کردن مقدار ارز دیجیتالی که میخواهید خریداری کنید.

3. **صدور دستور خرید:**

– ارسال دستور خرید با حجم و پارامترهای دیگر به بازار اسپات.

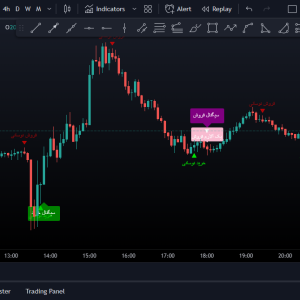

4. **مدیریت ریسک:**

– تعیین سطح توقف زیان (stop-loss) برای محافظت در مواقع کاهش قیمت ناگهانی.

### مراحل فروش:

1. **تحلیل بازار:**

– تحلیل بازار به منظور شناسایی زمان مناسب برای فروش.

2. **تعیین حجم معامله:**

– مشخص کردن حجم ارز دیجیتالی که میخواهید به فروش برسانید.

3. **صدور دستور فروش:**

– ارسال دستور فروش با حجم و پارامترهای دیگر به بازار اسپات.

4. **مدیریت ریسک:**

– تعیین سطح توقف زیان (stop-loss) به منظور کاهش خطرات ناشی از نوسانات قیمت.

این معاملات اسپات به معاملات فوری توجه دارند و از مزایای سرعت و سهولت در اجرای معاملات برخوردارند.

استراتژی اسپات (Spot) در معاملات ارزهای دیجیتال به معاملاتی اشاره دارد که به صورت فوری (بدون تأخیر) انجام میشوند، به عبارت دیگر، معاملههایی که به نرخ فعلی بازار انجام میشوند. در مقابل، معاملات آپشن (Option) یا فیوچر (Futures) ممکن است تا در آینده انجام شوند.

توضیح استراتژی اسپات ارزهای دیجیتال:

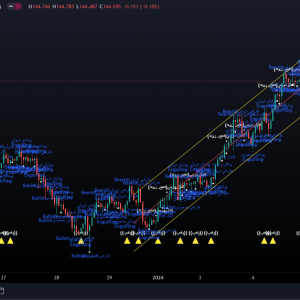

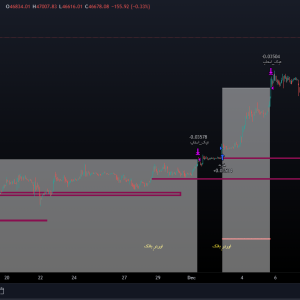

1. **تحلیل بازار:**

– قبل از هر معامله، تحلیل دقیق بازار ارزهای دیجیتال انجام شود. این تحلیل میتواند شامل تحلیل تکنیکال (بررسی نمودارها و شاخصهای فنی) و تحلیل اساسی (بررسی رویدادها و اخبار) باشد.

2. **تعیین نقطه ورود:**

– بر اساس تحلیل بازار، تعیین نقطه ورود به معامله در زمانی که قیمت به نظر معاملهگر جذابترین سطح را نشان دهد.

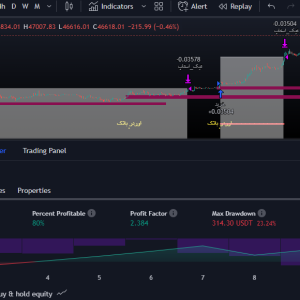

3. **مدیریت ریسک:**

– تعیین سطح توقف زیان (stop-loss) به منظور محافظت از سرمایه در صورتی که قیمت به سمت معکوس حرکت کند. همچنین، تعیین سطح سود (take-profit) برای جلب سود در سطوح مشخص.

4. **اجرای فوری:**

– اجرای معامله به صورت فوری و بدون تأخیر با توجه به نرخ فعلی بازار. این بدان معناست که معاملهگر در همان لحظه قیمت مورد نظر خود را مشاهده کرده و دستور خرید یا فروش را صادر میکند.

5. **متغیرهای بازار:**

– در نظر گرفتن متغیرهای بازار و فاکتورهای اقتصادی که ممکن است بر قیمت ارزهای دیجیتال تأثیر بگذارند.

6. **پیشنهاد مطالعه:**

– مطالعه و آموزش در زمینه استراتژیها و تکنیکهای معاملاتی مختلف، و تحلیل تکنیکال و اساسی.

یادآوری میشود که بازار ارزهای دیجیتال دارای ریسکهای زیادی است و معاملهگران باید مدیریت ریسک موثر و تعیین نقاط ورود و خروج متناسب با استراتژی خود را جدی بگیرند. همچنین، به دقت در مدیریت سرمایه و استفاده از ابزارهای معاملاتی مناسب توجه کنند.

نقد و بررسیها

هنوز بررسیای ثبت نشده است.