“استراتژی خرید و فروش ربات ارزدیجتال |فارکس |استراتژی ربات خرید و فروش ایرانی |قوی پرقدرت 0-1000” به سبد خرید شما اضافه شد. مشاهده سبد خرید

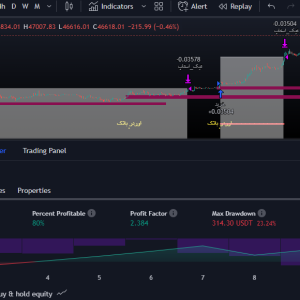

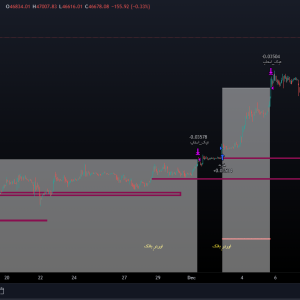

استراتژی فیوچرز |مخصوص فیوچرز ایرانی ارزهای دیجیتال | buy /sell -0-100

210 $ قیمت اصلی 210 $ بود.98 $قیمت فعلی 98 $ است./0.00190503 0.00088901

لینک ویدیو استراتژی مخصوص فیوچرز ایرانی

استراتژی معاملاتی مخصوص فیوچرز ایرانی با استفاده از فیوچرز buy و sell ، به عنوان یکی از موثرترین روشهای معاملاتی در بازارهای مالی، به معاملهگران این امکان را میدهد تا از تغییرات قیمت ارزهای دیجیتال بهرهمند شوند. در این استراتژی، تفکیک بین معاملات بای (خرید) و معاملات سل (فروش) با توجه به تحلیل تکنیکال و اساسی، اساس معاملات خواهد بود.

یکی از اصول این استراتژی مخصوص فیوچرز ایرانی تحلیل نمودارهای قیمتی و شاخصهای فنی مرتبط با فیوچرز بای و سل است. تشخیص الگوهای نموداری مانند Head and Shoulders یا Double Tops و Bottoms و استفاده از اشارات فنی مثل MACD (انحراف متوسط متحرک) به معاملهگران کمک میکند تا زمان ورود یا خروج از بازار را بهتر تعیین کنند.

برخی از مهمترین عوامل در اجرای موفق این استراتژی عبارتند از مدیریت ریسک موثر، تحلیل مستندات اقتصادی مرتبط با بازار ارزهای دیجیتال، تحقیق دقیق در مورد پروژههای مرتبط با فیوچرز بای و سل، و توانایی انعطافپذیری در تصمیمگیری بر اساس شرایط پویای بازار.

در کل، استراتژی معاملاتی مخصوص فیوچرز ایرانی با استفاده از فیوچرز buy و sell نیازمند تجربه، آگاهی بهروز از رویدادهای بازار، و مدیریت دقیق ریسک است تا به معاملهگران این امکان را بدهد که از فرصتهای موجود در بازار ارزهای دیجیتال به بهترین شکل بهرهمند شوند.

Category: استراتژی پریمیوم تریدینگ ویو رایگان

Tag: استراتژی مخصوص فیوچرز ایرانی

توضیحات

1.1 **تعریف معاملات فیوچرز:**

1.2 **نقشهای معاملهگران در بازار فیوچرز:**

2.1 **استراتژیهای معاملاتی:**

2.2 **مدیریت ریسک:**

3.1 **نوسانات بازار:**

3.2 **اطلاعات ناقص:**

توضیحات تکمیلی

| کدام بازارهای مالی استفاده میشه |

ارزدیجیتال, سهام جهانی, فارکس |

|---|

نظرات (0)

اولین کسی باشید که دیدگاهی می نویسد “استراتژی فیوچرز |مخصوص فیوچرز ایرانی ارزهای دیجیتال | buy /sell -0-100” لغو پاسخ

محصولات مرتبط

استراتژی معاملاتی اوردر بلاک | استراتژی اوردر بلاک ایرانی با قابلیت استاپ لاس و تیک پرافیت 0-400 (order block)

لینک ویدیو استراتژی اوردر بلاک ایرانی

داخل تنظیمات استراتژی میتویند خودتان استاپ لاس و تیک پرافیت اوردر بلاک را به دلخواه و حد خودتان تغییر دهید

استراتژی معاملاتی اوردر بلاک در بازارهای مالی، به خصوص در بازار ارزهای دیجیتال، ممکن است بسیار متنوع باشد. این استراتژیها بر اساس اجرای معاملات بزرگترین اندازهگیری به نام "بلاک" صورت میگیرند. در اینجا چند نکته کلی برای استراتژی معاملاتی اوردر بلاک ذکر شده است:

1. **تحلیل بازار:** - بررسی دقیقی از شرایط بازار ارز دیجیتال و عوامل اقتصادی، اخبار و رویدادهای مهم ضروری است. - تحلیل تکنیکال و اساسی میتواند به شناخت دقیقتری از جهت حرکت بازار و تأثیرات احتمالی بر ارزها کمک کند.

2. **تعیین اهداف:** - تعیین هدف از معامله و میزان سود مورد نظر از اهمیت بالایی برخوردار است. - مشخص کردن ریسکها و مدیریت مناسب آنها برای جلوگیری از زیان غیرضروری.

3. **سفارش اوردر بلاک:** - انتخاب بهترین زمان برای اجرای اوردر بلاک به عنوان یک معامله بزرگ. - استفاده از تحلیل فنی و الگوریتمهای معاملاتی برای تعیین زمان بهینه برخورد با بازار.

4. **مدیریت سفارش:** - اجرای سفارش با دقت بالا و مدیریت فعال آن در طول مدت معامله. - استفاده از انواع سفارشات مختلف مانند سفارشات Stop-Loss و Take-Profit.

5. **پیگیری بازار:** - پیگیری نوسانات بازار و تطابق استراتژی معاملاتی با تغییرات در شرایط بازار. - تنظیمات و بهروزرسانیهای منظم بر اساس دادههای بازار.

6. **تدابیر امنیتی:** - استفاده از امنیت دیجیتال برای حفاظت از اطلاعات حساس و جلوگیری از حملات سایبری. - مدیریت مناسب امنیت در انتقال اطلاعات مالی.

به عنوان همیشه، قبل از اجرای هر استراتژی معاملاتی، توصیه میشود که با دقت تحقیق و آموزش لازم را انجام دهید. استفاده از مشاورهگران مالی و متخصصان در زمینه معاملات مالی نیز میتواند کمک کننده باشد.

استراتژی های خرید فروش پریمیوم رایگان | به ارزش 250 دلار

0 $/0.00000000

لینک ویدیو در یوتیوب تماشا کنید

استراتژیهای تجارت ارزهای دیجیتال به صورت گسترده ای وابسته به سبک و هدف سرمایهگذار متغیر هستند. برخی از این استراتژیها عبارتند از: 1. معاملات روزانه (Day Trading): - شامل معاملات کوتاهمدت در یک روز میشود با هدف بهرهمندی از نوسانات کوتاهمدت بازار. 2. معاملات جلسه (Swing Trading): - سعی در بهرهمندی از نوسانات در قیمتها در چند روز یا هفته با استفاده از تحلیلهای فنی و الگوهای قیمتی. 3. استراتژی هولدینگ (Holding): - انجام معاملات با هدف نگهداری بلندمدت ارزهای دیجیتال و سرمایهگذاری در پروژههایی که قابلیت رشد دارند. 4. تجزیه و تحلیل اخبار (News Trading): - بر اساس اطلاعات اخباری، معاملات انجام داده میشود تا اثرات اخبار بر قیمت ارزها پیشبینی شود. 5. استفاده از رباتها (Algorithmic Trading): - استفاده از الگوریتمها و رباتهای محاسباتی برای انجام معاملات به صورت خودکار. 6. استراتژی تنوع (Diversification): - سرمایهگذاری در چندین ارز دیجیتال به منظور کاهش ریسک و افزایش پتانسیل سود.استراتژی سه گانه pitchfork (کانال کشی چنگال)|کانال کشی |پامپ 3 گانه ایرانی 300-100

لینک ویدیو استراتژی کانال کشی چنگال و پامپ 3 گانه

**استراتژی پامپ و دامپ سهگانه در بازار ارزهای دیجیتال: راهنمای کامل**

استراتژی پامپ و دامپ سهگانه یک روش معاملاتی پرطرفدار است که در بازار ارزهای دیجیتال به عنوان یکی از راهکارهای سرمایهگذاری جذاب شناخته میشود. این استراتژی بر اساس سه مرحله اصلی تحلیل بازار تشکیل شده است: پمپ، کاهش و دامپ. در اینجا هر یک از مراحل بازیافت و تجزیه و تحلیل میشوند:

**1. پمپ (Pump):** - این مرحله با ترویج یک ارز دیجیتال آغاز میشود. گروهی از تاجران یا افراد با تأثیرگذاری بالا، با هماهنگی وارد بازار میشوند و قیمت ارز را به صورت ناگهانی افزایش میدهند. این افراد ممکن است از وبسایتها، شبکههای اجتماعی و گروههای تلگرام برای ترویج استفاده کنند.

**2. کاهش (Dump):** - پس از افزایش ناگهانی قیمت در مرحله پمپ، اعضای گروه شروع به فروش ارز دیجیتال خود میکنند. این اقدام باعث کاهش قیمت به سرعت میشود و تاجرانی که بهطور زودهنگام اقدام به فروش کردن نمودهاند، سود میکنند. این مرحله همچنین به نام "کاهش" یا "دامپ" شناخته میشود.

**3. دامپ (Dump):** - در این مرحله، کاهش قیمت به یک نقطه معقول میرسد و تاجران دیگر که در مرحله پمپ شرکت نکردهاند، به بازار وارد میشوند و ارز دیجیتال را به قیمت پایینتر خریداری میکنند. این اقدام به عنوان فرصت خوبی برای ورود به بازار برای تاجران جدید شناخته میشود.

**نکات مهم:** - **تحلیل بازار:** قبل از شرکت در استراتژی پامپ و دامپ سهگانه، تجزیه و تحلیل بازار و شناخت دقیق از رفتار ارزهای دیجیتال مورد نیاز است. - **مدیریت ریسک:** استفاده از ابزارهای مدیریت ریسک مانند استاپ-لاس بسیار حائز اهمیت است تا در مواجهه با تغییرات ناگهانی در قیمت، سرمایه خود را حفظ کنید. - **اطلاعات توسعهدهنده:** شناخت دقیق از توسعهدهندگان و تیم پشتیبانی پروژه ارز دیجیتال مورد نظر، به تجزیه و تحلیل صحیح ترند و انجام معاملات کمک میکند. - **مراقبت از تاجران جدید:** تاجران جدید باید با دقت وارد بازار شوند و از موارد آموزشی و مشاورههای مالی بهرهمند شوند.

**خلاصه:** استراتژی پامپ و دامپ سهگانه یک روش جذاب ولی پرخطر در بازار ارزهای دیجیتال است. تجار باید با دقت و با آگاهی از مخاطرات، به استراتژیهای مدیریت ریسک و با تحلیل بازار دقیق مجهز شوند تا در معاملات خود به بهترین شکل عمل کنند.

اندیکاتور خرید و فروش ایرانی قوی |اندیکاتور خرید و فروش اسپات| فیوچرز 50 +100

اندیکاتورهای خرید و فروش ایرانی در بازار ارزهای دیجیتال (کریپتوکارنسی) نقش مهمی در تحلیل تکنیکال دارند و به معاملهگران کمک میکنند تا نقاط ورود و خروج احتمالی در بازار را شناسایی کنند. این اندیکاتور از دادههای قیمتی و حجم معاملات استفاده میکنند تا الگوها و سیگنالهای مختلفی را تشخیص دهند. در زیر، توضیحی در مورد دو اندیکاتور معروف خرید و فروش ارائه شده است:

-

اندیکاتور خرید و فروش ایرانی :

-

توضیح: این اندیکاتور نسبت قیمتهای صعودی به نسبت قیمتهای نزولی را نشان میدهد

-

استفاده: هنگام الارم خرید باید با ببرسی و تکنیکال مواقع خوبی برای ورود را نشان میدهد نشاندهنده بازار خریدارانه (خرید زیاد) است و ممکن است

-

استراتژی: معامله گران با توجه به سیگنال خرید میتوانند با تحلیل تکنیکال ادغامی شروع به خرید کنند در این اندیکاتور خرید و فروش ایرانی

-

اندیکاتورها معمولاً برای تحلیل نمودارهای قیمتی و پیشبینی جهت حرکت قیمتها استفاده میشوند. اندیکاتورهای مختلفی وجود دارند که معاملهگران میتوانند برای تصمیمگیری در مورد ورود یا خروج از معاملات از آنها بهره ببرند.

اندیکاتورها در معاملات ارز دیجیتال، همانند بازارهای مالی دیگر، ابزارهای مهمی هستند که برای تحلیل نمودارهای قیمتی و پیشبینی جهت حرکت قیمتها استفاده میشوند. این اندیکاتورها معمولاً از دادههای قیمتی و حجم معاملات بهره میبرند تا الگوها و سیگنالهای مختلفی را شناسایی کنند. در مورد معاملات ارز دیجیتال، اندیکاتورها میتوانند به تصمیمگیری معاملهگران کمک کنند و به آنها کمک کنند تا بهترین زمان برای ورود یا خروج از یک معامله را تعیین کنند.

استراتژی ار اس ای ایرانی | rsi irani |استراتژی ترید ار اس ای ایرانی |rsi irani buy sell 0-200

لینک ویدیو ار اس ای ایرانی

"استراتژی ار اس ای ایرانی RSI در بازار ارزهای دیجیتال: استفاده از سیگنالهای RSI در شناسایی پامپ و دامپ قیمت"

مقدمه: در بازار ارزهای دیجیتال، پویایی قیمتها و پدیدههای پامپ و دامپ از اهمیت ویژهای برخوردارند. اندیکاتور نسبت قوت نسبی یا RSI به عنوان یک ابزار تحلیل فنی، میتواند در شناسایی سیگنالهایی که به پامپ یا دامپ قیمت اشاره دارند، مفید باشد. در این مقاله، به بررسی کاربرد اندیکاتور RSI در شناسایی پدیدههای پامپ و دامپ قیمت در بازار ارزهای دیجیتال خواهیم پرداخت.

بخش اول: نقش RSI در بازار ارزهای دیجیتال RSI به عنوان یک اندیکاتور معتبر در تحلیل فنی، قابلیت ارائه سیگنالهای مهم درباره قدرت خریداران و فروشندگان را دارد. این اندیکاتور با تحلیل نسبت بهرهوری به طور تاریخی، میزان فروش و خرید را نشان میدهد و میتواند به عنوان یک ابزار پیشبینی برای پویایی بازار ارزهای دیجیتال استفاده شود.

بخش دوم: شناسایی سیگنالهای پامپ و دامپ با RSI بر اساس RSI، سیگنالهای پامپ و دامپ قیمت میتوانند به شکل زیر شناسایی شوند:

- **پامپ قیمت:** اگر RSI به مدت زمان طولانی زیر مقدار 30 باشد و سپس به شدت به بالا برود، این ممکن است نشاندهنده آمادگی برای پامپ قیمت باشد. این حالت نشانگر احتمالاً فشار فروش به پایان رسیده و قیمت ممکن است در آینده نزدیک افزایش یابد.

- **دامپ قیمت:** در مقابل، اگر RSI به مدت زمان طولانی بالای مقدار 70 باشد و سپس به شدت به پایین برود، این ممکن است نشاندهنده آمادگی برای دامپ قیمت باشد. این حالت نشانگر احتمالاً فشار خرید به پایان رسیده و قیمت ممکن است کاهش یابد.

بخش سوم: نکات اجرایی و هشدارها در استفاده از RSI برای شناسایی پامپ و دامپ قیمت، باید موارد زیر را در نظر گرفت:

- تایمفریم مناسب برای تجزیه و تحلیل. - ترکیب با سایر اندیکاتورها و تحلیلهای متفاوت. - اعتبار سیگنالها و تاثیرات حجم معاملات.

خاتمه: با استفاده از اندیکاتور RSI، میتوانید به عنوان یک ابزار موثر در شناسایی سیگنالهای پامپ و دامپ قیمت در بازار ارزهای دیجیتال بهرهمند شوید. با اعتبار سیگنالها و درک دقیق تغییرات بازار، میتوانید تصمیمات هوشمندانهتری در معاملات خود اتخاذ کنید.

در مورد اندیکاتور RSI ایرانی و سیگنال دهی آن در خرید و فروش:

عنوان: "اندیکاتور RSI ایرانی: راهنمای کاربردی برای سیگنالدهی در خرید و فروش"

استراتژی معاملات اسپات (spot ) خرید و فروش | استراتژی اسپات ایرانی 0 -100

استراتژی پریمیوم تریدینگ ویو رایگان, استراتژی معاملات اسپات (spot ) خرید و فروش | استراتژی اسپات ایرانی 0 -100

50 $/0.00045358

این استراتزی اسپات جایزه ما برای خریداران عزیزمان هست

بعد از خرید برای دریافت جایزه به پشتیبانی ما پیام دهید

لینک ویدیو استراتژی اسپات جایزه _از یوتیوب ما مشاهده کنید

در معاملات اسپات (Spot)، گذاشتن یک سفارش (Order) به معنای ارسال دستوری به بازار با هدف خرید یا فروش ارزهای دیجیتال به نرخ فعلی بازار است. در ادامه، مراحل ارسال یک سفارش در معاملات اسپات را توضیح میدهم:

### 1. انتخاب ارز و مقدار معامله:

1.1. **تحلیل بازار:** - ابتدا با تحلیل بازار ارزهای دیجیتال اطلاعات لازم را جمع آوری کنید تا تصمیم بگیرید که زمان مناسبی برای خرید یا فروش استفاده از سفارش اسپات است.

1.2. **تعیین حجم معامله:** - مشخص کنید چه مقدار از ارز دیجیتال میخواهید خریداری یا به فروش برسانید.

### 2. انتخاب نوع سفارش:

2.1. **سفارش بازار (Market Order):** - در این نوع سفارش، شما تصمیم میگیرید به نرخ فوری بازار خرید یا فروش کنید. سفارش بازار به سرعت اجرا میشود و نرخ دقیق اجرا به نرخ فعلی بازار متصل میشود.

2.2. **سفارش لیمیت (Limit Order):** - در این نوع سفارش، شما یک نرخ معین را برای خرید یا فروش مشخص میکنید. سفارش لیمیت تا زمانی که بازار به نرخ معین شما میرسد، اجرا نمیشود.

### 3. مدیریت ریسک:

3.1. **تعیین توقف زیان (Stop-Loss):** - در نظر داشته باشید که برای مدیریت ریسک میتوانید یک سطح توقف زیان (stop-loss) نیز تعیین کنید تا در صورت کاهش ناگهانی قیمت، زیان شما محدود شود.

### 4. ارسال سفارش:

4.1. **ورود به پلتفرم معاملاتی:** - وارد پلتفرم معاملاتی (بورس یا صرافی) خود شوید.

4.2. **انتخاب نوع سفارش:** - بر اساس نیاز، نوع سفارش (بازار یا لیمیت) را انتخاب کنید.

4.3. **تعیین پارامترهای معامله:** - حجم معامله، نوع ارز، نرخ لیمیت (در صورت استفاده از سفارش لیمیت)، و دیگر پارامترهای معامله را مشخص کنید.

4.4. **تایید و ارسال:** - سفارش خود را مشاهده کنید و پس از تایید، سفارش را ارسال کنید.

4.5. **مانیتورینگ معاملات:** - پیگیری اجرای سفارش و مشاهده معاملات خود را از طریق پلتفرم معاملاتی انجام دهید.

با این مراحل، شما قادر به انجام معاملات اسپات با ارزهای دیجیتال و مدیریت ریسک بهتر خواهید بود. توجه داشته باشید که شرایط بازار ممکن است تغییر کند و استفاده از سفارشها با دقت و توجه به شرایط بازار ضروری است.

استراتژی اسکالپ ایرانی اسکالپ | ارزدیجیتال و فارکس |مناسب تایم های کوتاه ترید اسکالپینگ 0 – 200

لینک ویدیو استراتژی اسکالپ ایرانی خرید و فروش

معاملات اسکالپ در بازار ارز دیجیتال (کریپتوکارنسی) و بازار فارکس (ارزهای خارجی) به شیوههای مشابهی انجام میشوند، اما با توجه به ویژگیهای خاص هر بازار، تفاوتهایی وجود دارد. در اسکالپینگ، هدف اصلی، بهرهگیری از تغییرات کوتاه مدت قیمت است. در ادامه، تفاوتهای اصلی معاملات اسکالپ در دو بازار ارز دیجیتال و فارکس را بررسی میکنیم:

1. **لحظهای بودن بازار:** - **ارز دیجیتال (کریپتوکارنسی):** بازار کریپتوکارنسی 24/7 باز است، و شما میتوانید در هر لحظه از شبانهروز یا روزهای هفته ترید کنید. - **فارکس:** بازار فارکس نیز 24/5 باز است، اما به دلیل تعطیلات رسمی در برخی کشورها، در برخی زمانها بازار تعطیل است.

2. **نوسانات قیمت:** - **ارز دیجیتال:** بازار کریپتوکارنسیها معمولاً به نسبت بازارهای سنتی بسیار نوساناتی هستند، و تغییرات قیمت نسبتاً سریع اتفاق میافتد. - **فارکس:** بازار فارکس نیز نوسانات دارد، اما ممکن است تغییرات قیمت کمی کندتر اتفاق بیافتد.

3. **هزینه ترید:** - **ارز دیجیتال:** هزینههای ترید در بازار کریپتوکارنسی ممکن است متغیر باشند و بسته به صرافی و نوع معامله مختلف باشد. - **فارکس:** هزینههای ترید در بازار فارکس عمدتاً به صورت اسپرد (Spread) وجود دارد.

4. **حجم معاملات:** - **ارز دیجیتال:** با توجه به نوسانات بیشتر، معاملات اسکالپ در بازار کریپتوکارنسی ممکن است حجم بیشتری داشته باشد. - **فارکس:** حجم معاملات در بازار فارکس نیز میتواند زیاد باشد، اما بستگی به زمان و شرایط بازار دارد.

هر کدام از این بازارها دارای ویژگیها و چالشهای خود هستند، بنابراین تا حد امکان، تحقیقات کافی انجام داده و استراتژیهای مناسب را بر اساس شرایط بازار انتخاب کنید. همچنین، مهم است که درک دقیقی از ریسکها و مدیریت سرمایه داشته باشید.

اپلیکیشن BrainstormBTC: سیگنالدهی رایگان در بازارهای کریپتو و فارکس/100free: Ultimate Crypto & Forex Signal App for Traders

0 $/0.00000000

امتیاز 5.00 از 5

نقد و بررسیها

هنوز بررسیای ثبت نشده است.